Loňský rok jasně ukázal, která odvětví umí těžit z digitální transformace, a která teprve narychlo a z donucení začala převádět svoji off-line nabídku služeb do on-line světa. Perfektně samozřejmě uspěla odvětví jako e-commerce nebo e-learning, ale špatně si nevedly ani banky, které většinu běžných požadavků zákazníků zvládnou řešit i bez osobních návštěv na pobočkách.

Na příkladu e-commerce se ale i banky mohou poučit, že příležitosti on-line světa rozhodně ještě nevyčerpaly, a pokud si chtějí zachovat relevanci a ziskovost, musí si toho letos hodně odpracovat – ať už jde o lepší personalizaci digitálních služeb, otevření se službám třetích stran, nebo třeba o vstup do světa kryptoměn.

Bankovnictví jako služba

Jedním z trendů, který můžeme pozorovat ve zmíněné e-commerce, je otevírání platforem velkých obchodníků menším prodejcům, kteří mohou těžit z propracované infrastruktury svého partnera. Tento princip, nazývaný v e-commerce jako marketplace, má svoji obdobu i ve světě finančních služeb.

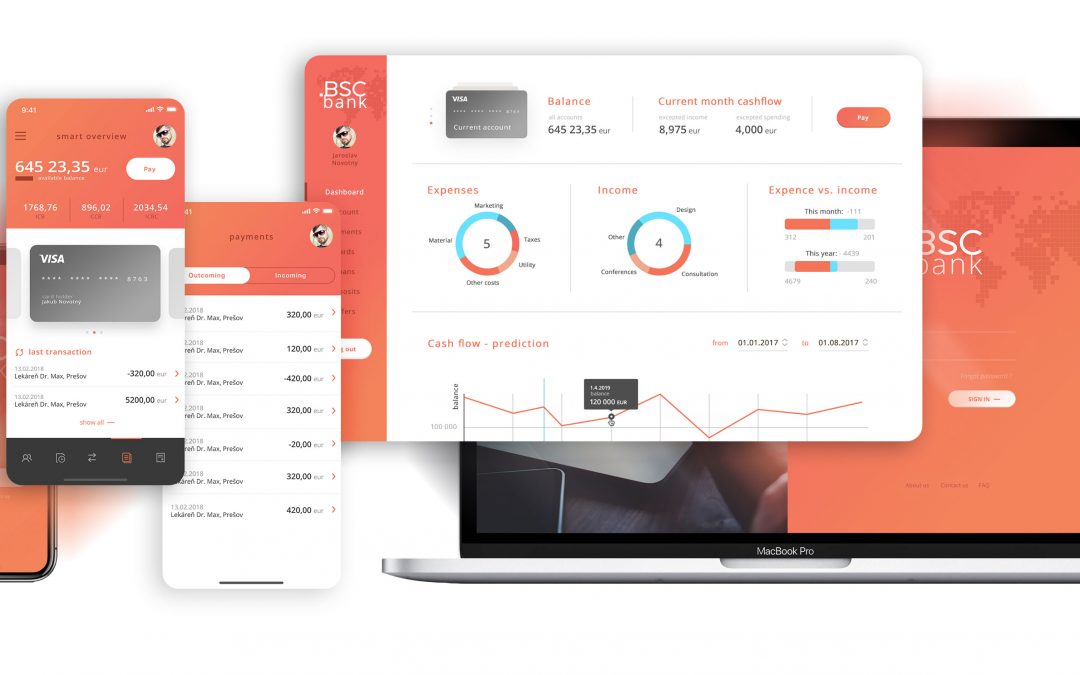

Jde o koncept Banking as a Service (bankovnictví jako služba), kdy banky umožňují svým partnerům přístup ke svým systémům a infrastruktuře, na které mohou partneři stavět vlastní produkty. Jako příklad můžeme úvest Starling Bank. Třeba pro firmy z oblasti FinTechu to znamená možnost, jak splnit všechny požadavky regulačních orgánů v oblasti finančních služeb, a zároveň nabízet inovativní on-line služby.

„Koncept bankovnictví jako služby přináší spojení toho nejlepšího ze světa finančních služeb a e-commerce. Pro zákazníky to znamená, že mohou získat finanční, investiční, pojistné, kreditní i další produkty od mnohem více poskytovatelů, často výrazně pružnějších a inovativnějších, a současně těžit ze zázemí a důvěryhodnosti banky, která stojí v pozadí,“ komentuje Čeněk Navrátil ze společnosti BSC.

Nové typy plateb

S mobilním bankovnictvím a převody mezi účty realizovanými okamžitě či nejpozději v ten samý den udělaly banky obrovský skok v komfortu pro zákazníky. Ale i tento způsob platebních transakcí přestává klientům stačit. Ze zkušenosti s internetovými bankami totiž vědí, že lze platby zadávat ještě komfortněji – třeba jen výběrem příjemce z adresáře kontaktů v mobilním telefonu, jako je tomu například u Revolutu.

Navíc roste zájem o personalizované mikroplatby, různé formy digitálních peněženek, odložené platby a samozřejmě také platby s využitím bitcoinu a dalších kryptoměn. Opět se můžeme podívat na e-commerce, abychom zjistili, že největší obchodníci současně poskytují i nejširší výběr platebních metod – aby zákazník mohl zvolit takovou, která mu v daném okamžiku bude nejvíce vyhovovat.

Právě kryptoměny přitom představují pro drtivou většinu tradičních bank zatím zcela nevyužitou oblast velkých příležitostí. Pokud se jich chopí inovativní banky, a přiblíží velmi složitý a pro mnoho lidí neuchopitelný koncept kryptoměn svým klientům, mohou rychle získat podstatnou část tohoto dramaticky rostoucího trhu. Příprava na poskytování služeb v oblasti kryptoměn, je pro banky důležitá i toho důvodu, že o zavedení čistě digitální měny uvažují nejen velké internetové společnosti a některé státy, ale také Evropská centrální banka, kde se diskutuje o zavedení „digitálního eura“, nebo karetní asociace v čele s MasterCard.

Jakkoli je se současnými kryptoměnami spojená velká míra nejistoty a regulační orgány řeší, zdali je považovat za skutečnou měnu, komoditu či jiný finanční instrument, rozhodně ze světa nezmizí a bude se s nimi čile obchodovat. Banka, která bude mít pro své klienty produkty, které s kryptoměnami počítají, bude současně připravena i na nástup „skutečné“ virtuální měny.

Zdroj: bankingsoftware.company

Digitalizace s lidskou tváří

Inspirací v e-commerce jsme začali a můžeme s ní také skončit. Pokud budeme přemýšlet nad tajemstvím úspěchu největších internetových obchodníků, nelze si nevšimnout s jak vysokou úrovní personalizace ke svým zákazníkům přistupují. Dobrý internetový obchodní ví, jaké zboží si zákazník často prohlíží, jaké pravidelně kupuje nebo jaký způsob platby a dopravy preferuje, a na základě těchto informací umí efektivně nabídnout další produkty ze své nabídky.

S bankami přitom mají klienti často mnohem delší vztah a pečlivou analýzou jeho historie lze velmi dobře poznat jejich zvyky, potřeby a reakce na různé životní situace. Průzkumy z celého světa přitom jasně potvrzují silnou korelaci mezi osobním přístupem a věrnosti ke značce.

„V cestě za co nejvyšší úrovní digitalizace je velmi snadné zapomenout na extrémně důležitý faktor přívětivosti a osobního přístupu k zákazníkovi. Je přitom naprosto klíčové, aby si zákazník z využití digitalizované služby odnesl přinejmenším stejně kvalitní zážitek jako z osobního jednání s bankéřem, který zná aktuální situaci klienta a umí vyhodnotit jeho potřeby,“ vysvětluje Čeněk Navrátil a dodává: „Předpokladem k poskytování vysoce personalizovaných služeb i v čistě on-line prostředí je schopnost zpracovávat množství dat a na jejich základě personalizovaně reagovat a komunikovat ideálně v reálném čase.“

Zdroj: Tisková zpráva BSC

Autor

Autor